Resumo da WWDC 2022: iOS 16, iPadOS com janelas flutuantes, M2, novo CarPlayComo usar o Apple Pay

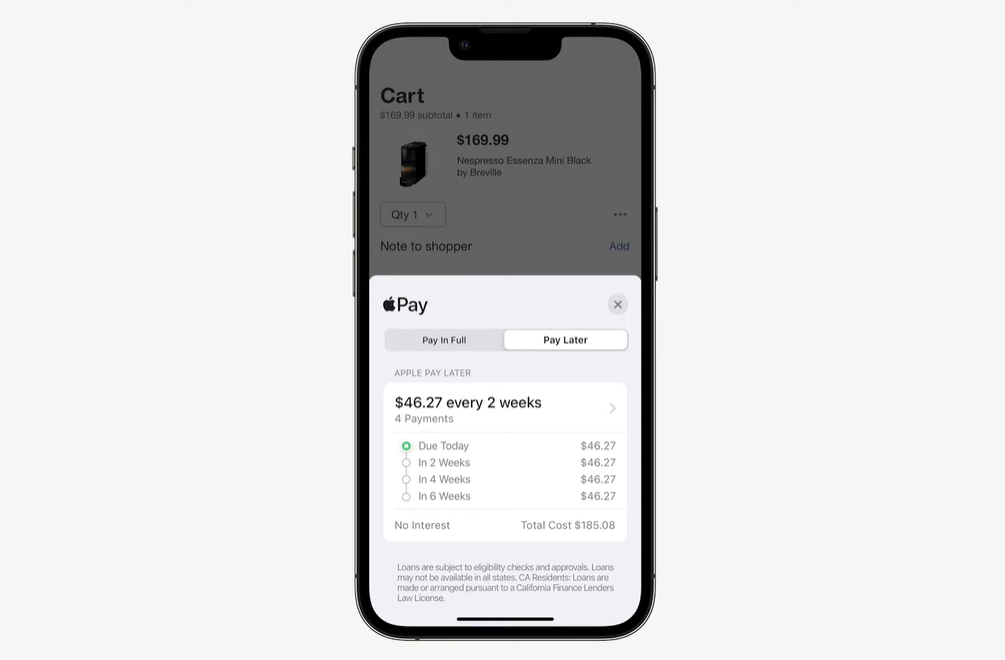

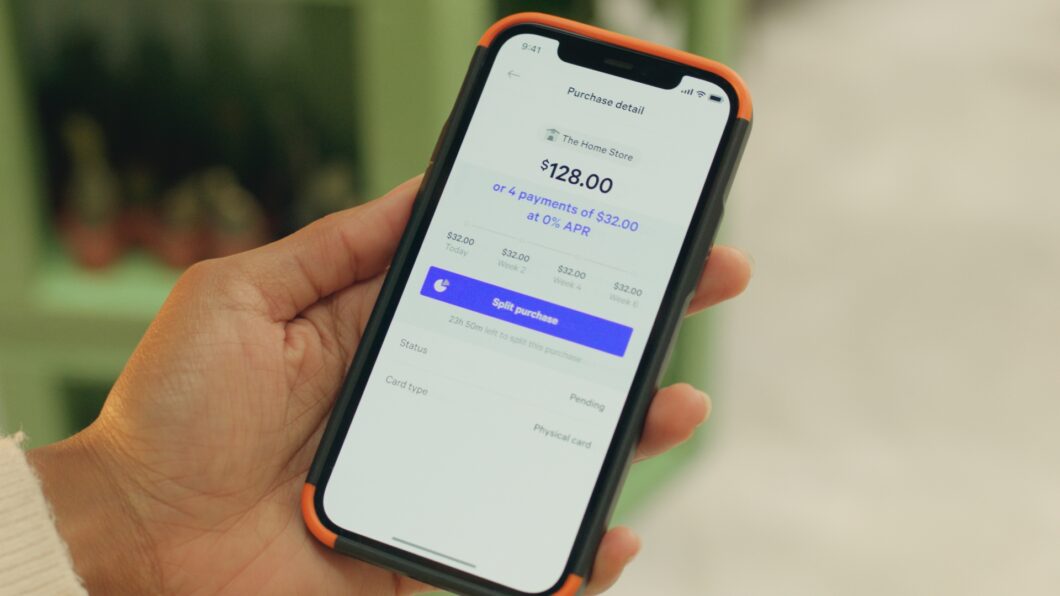

No Brasil, o parcelamento é geralmente feito pela própria loja, na forma de crediário e carnês, ou pelo cartão de crédito. Na América do Norte e na Europa, a compra pelo BNPL é mediada por uma empresa financeira. Ela pode ser contratada pela loja ou oferecer seus serviços diretamente ao consumidor. Nomes como Klarna, Zip, Afterpay e Affirm estão presentes neste mercado, que passa a contar com a Apple como concorrente. No Apple Pay Later, os consumidores poderão pagar suas compras em quatro parcelas, sendo uma à vista e as outras três, a cada duas semanas. Paypal, Mastercard, Visa, Citi e American Express também lançaram ou estão para lançar seus produtos. O BNPL ganhou terreno em 2020, com o início da pandemia de COVID-19. Com as restrições de mobilidade, as compras por e-commerce dispararam, e muitas pessoas passaram a recorrer ao parcelamento. A novidade foi bem recebida por consumidores, que não precisam mais juntar o dinheiro para fazer compras caras, e por lojistas, que podem fazer mais vendas. Na Suécia, 23% das compras no varejo online já usavam BNPL em 2020. Na Alemanha, o número é um pouco menor, com 19%. Entre os consumidores americanos, 37% dizem já ter parcelado alguma compra dessa forma. Nos EUA, esse tipo de transação se expandiu até mesmo para pagamentos relacionados a cuidados médicos, que costumam ser muito caros. Quem não está empolgado, porém, são as autoridades responsáveis por regular o mercado financeiro, bem como especialistas.

Parcelo, não nego, pago quando puder

Existe o temor de que o uso indiscriminado do BNPL leve a um aumento nocivo do endividamento das famílias. O parcelamento vem sendo usado principalmente por famílias financeiramente vulneráveis, que podem sair prejudicadas caso não consigam arcar com as prestações. Outro recorte demográfico que tende a parcelar suas compras são os jovens. Isso poderia atrapalhar boas práticas de educação financeira, como se planejar para compras maiores e ter reservas financeiras, por exemplo. Pesquisas realizadas nos EUA mostram: consumidores americanos que parcelam suas compras gastam mais do que os que pagam à vista. Além disso, cerca de 30% têm problemas para quitar as prestações, e 32% contam que deixaram de pagar aluguel ou contas para priorizar o vencimento das prestações. Tais riscos chamaram a atenção das autoridades. A União Europeia apresentou uma proposta para regulamentar o BNPL e dar mais informações aos consumidores durante a compra. No Reino Unido, as empresas de BNPL serão obrigadas a avaliar se os consumidores podem pagar pelas prestações antes de aprovar as transações. Nos EUA, o tema segue sem legislação específica, mas órgãos governamentais de proteção ao consumidor e fiscalização de serviços financeiros estão de olho.

Prejuízo e risco de calote

O próprio mercado parece não ser muito favorável à maneira que essas empresas operam. Uma prova disso é o grande número de empresas que perderam valor, saíram das bolsas em que estavam listadas ou simplesmente faliram. A sueca Klarna teve uma queda de um terço no seu valuation, de US$ 46 bilhões para US$ 30 bilhões, e precisou demitir 10% de seus funcionários. Os papéis da Affirm, fundada nos EUA, perderam cerca de 88% do seu preço desde novembro de 2021, quando atingiram sua cotação máxima. Essas empresas não deram lucro até agora. Isso é relativamente comum em setores disruptivos. Porém, elas têm carteiras de crédito ruins, feitas de empréstimos sem aprovação e com grande chance de inadimplência. A inflação alta e uma possível recessão nos EUA lançam incerteza sobre as finanças destas companhias. E é neste terreno que a Apple começará a pisar como Apple Pay Later.

Apple tem dinheiro, mas marca está em jogo

A Apple é uma das empresas mais valiosas do mundo. Entrar neste mercado, do ponto de vista financeiro, não é nenhum problema. São anos e anos no azul, mais de US$ 370 bilhões de receitas em 2021, uma divisão de serviços com margem de lucro superior a 70%, e boas fatias de mercado em praticamente todos os setores em que opera. Se tem alguém com dinheiro para queimar no BNPL, é a Apple. Prova disso é que a empresa criou uma subsidiária dedicada ao Pay Later, que vai controlar praticamente todo o negócio. Mastercard e Goldman Sachs entram como parceiros técnicos, mas os empréstimos serão todos feitos pela própria Apple, incluindo a avaliação de crédito. O limite para cada usuário será de cerca de US$ 1.000, diz a empresa, e não haverá cobrança de juros se o pagamento for feito em dia. Se o cliente não pagar, o limite não será estendido, mas a inadimplência não será relatada aos bureaus de crédito. Como escreve Emma Roth no Verge, a entrada da Apple no mercado normaliza o BNPL e consolida a forma de pagamento diretamente no iPhone. Criar produtos e serviços que façam bem para toda a família sempre foi uma bandeira da Apple. Agora, ela entra em um mercado que pode causar danos aos consumidores, como endividamento e compras impulsivas, e que está na mira das autoridades financeiras e de proteção ao consumidor. Com informações: The Verge, Febraban, Projeto Draft, CNBC.